Світовий ринок цукру. Торгові потоки цукру в країнах СНД: що змінилось, чого очікувати?

Сезон 2018/2019 МР став досить незвичним через декілька причин, однією з яких є те, що Індія вибилася в лідери по світовому виробництву цукру, витіснивши Бразилію, традиційного найбільшого світового виробника та експортера цукру, на друге місце.

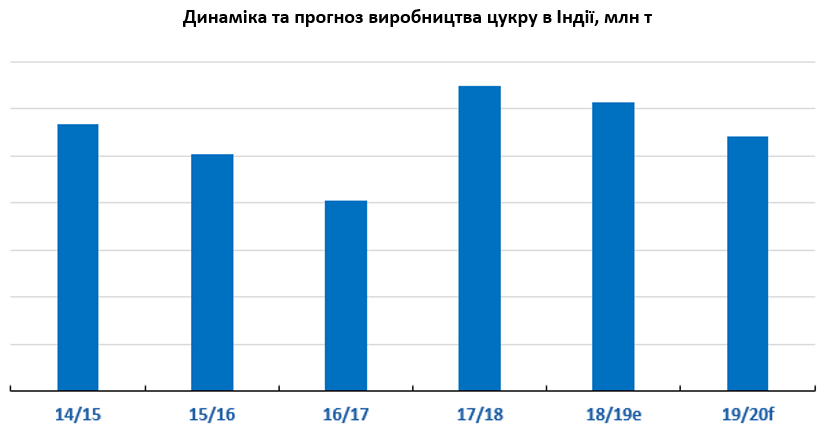

Індія

За поточними оцінками, Індія завершить виробничий сезон із показником 30,7 млн т цукру, що дещо менше від минулорічного рекордного рівня, але, тим не менш, це все рівно є рекордом з огляду на виробничі показники інших країн світу. Індія має суттєвий вплив на світовий ринок цукру, так як на неї приходиться близько 50% усіх змін у світовому виробництві. Варто відзначити, що, порівняно з Індією, жодна з країн не має такої потужної державної підтримки.

Щодо поточного сезону, Індія має великі перехідні запаси цукру з попереднього сезону та надлишок виробництва/споживання, тобто сальдо 5 млн т. Незважаючи на те, що на додачу до нестабільної державної політики деякі обсяги цукру вже вийшли на світовий ринок, запаси цукру залишаються великими, тому для збалансованості внутрішнього ринку Індія повинна експортувати значні обсяги цукру, що матиме негативний вплив на світові ціни.

Щодо сезону 2019/2020 МР, погодні умови (Ель-Ніньйо та мусони) погано забезпечили регіон вологою, найбільше постраждали західні регіони-виробники цукрової тростини, відповідно дефіцит води викликав скорочення врожайності. Нестача вологи вже почала впливати на врожай тростини наступного сезону, в результаті чого очікується, що в 2019/2020 МР виробництво цукру зменшиться до 27 млн т, відповідно Індія знову повернеться на друге місце по обсягах виробництва.

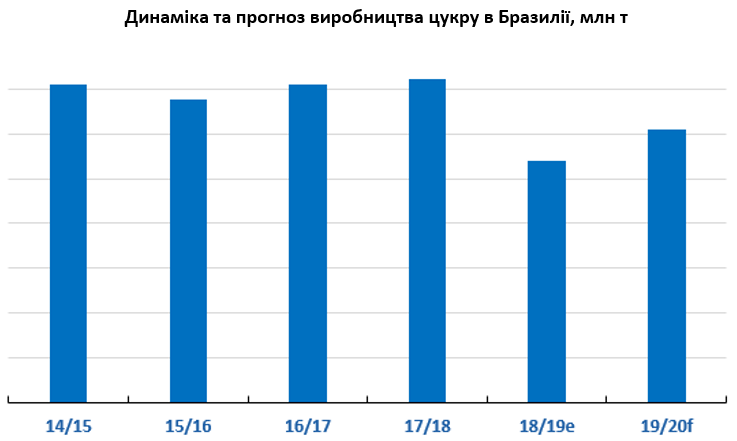

Бразилія

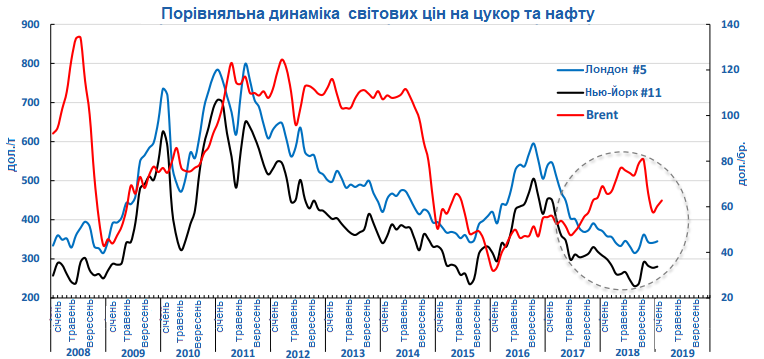

За прогнозами Sucden, в 2018/2019 МР в Бразилії виробництво цукру складе близько 27 млн т, а в наступному сезоні ситуація покращиться, виробництво збільшиться до 30-31 млн т цукру, а співвідношення виробництва цукру до етанолу збільшиться до 42%. Починаючи з минулого сезону, ринок Бразилії працює з орієнтацією на виробництво етанолу. Відповідно, враховуючи високу кореляцію між цінами на нафту та етанол, а також вплив співвідношення виробництва цукру/етанолу, в новому сезоні ця динаміка продовжиться.

Будь-які зміни, які відбуваються на ринку нафти та енергоресурсів, матимуть прямий вплив на прибутковість цукру, порівняно з етанолом, тобто співвідношення виробництва цукру/етанолу коливатиметься, тобто може як збільшуватися, так і зменшуватися. Поточного сезону обсяги тростини, які надходили на виробництво цукру, були на мінімальному рівні, тому що ринок нафти виріс, а бразильські заводи зосередилися на виробництві етанолу.

Якщо порівняти ціни на нафту та цукор за квітень-листопад, період переробки тростини в Бразилії, то в річному обчисленні сира нафта зменшилася в ціні приблизно на 15%, а цукор, навпаки, збільшився на 15%, тобто кореляція між ринком нафти та цукром посилюється.

За останні 10 років зв’язок між нафтовим та цукровим ринком був прямим та слабким. Починаючи з грудня 2016 року, коли відбувся запуск програми Renova Bio, цей зв’язок посилився та став зворотнім. Тобто, прямий зв‘язок існував, коли виробництво етанолу збільшувалося, ціни на нього росли, а пропозиція цукру зменшувалася, що допомагало відновити ціни на цукор. Тепер зв’язок став зворотнім, тобто під час переробки тростини (квітень-листопад) ціни на нафту збільшилися на 15%, а ціни на цукор зменшилися на 15%.

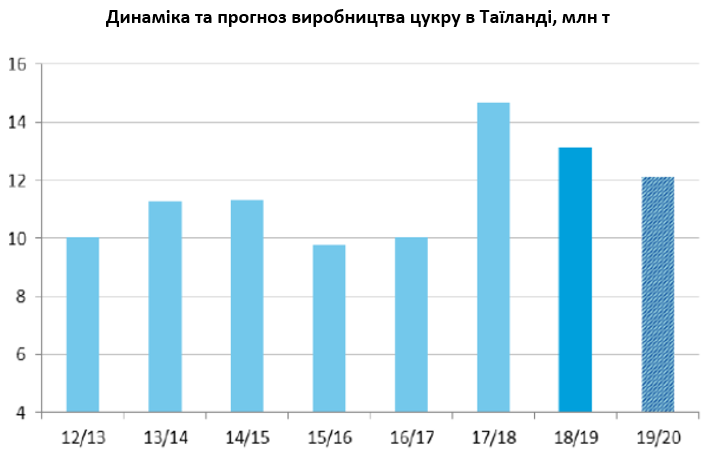

Таїланд

Таїланд

У 2018/2019 МР та в наступному сезоні в Таїланді очікується скорочення виробництва цукру, що викликано погодними умовами, які негативно вплинули на врожайності тростини. Так, поточного сезону врожайність тростини зменшилася приблизно на 10%, порівняно з попереднім рекордним сезоном 2017/2018 МР. У зв’язку зі значними запасами цукру попереднього сезону, експортні надлишки будуть досить великими та практично не зміняться. У 2019/2020 МР ціна на цукор залишиться приблизно на 20% меншою, відповідно очікується скорочення посівних площ під тростиною на користь маніоку.

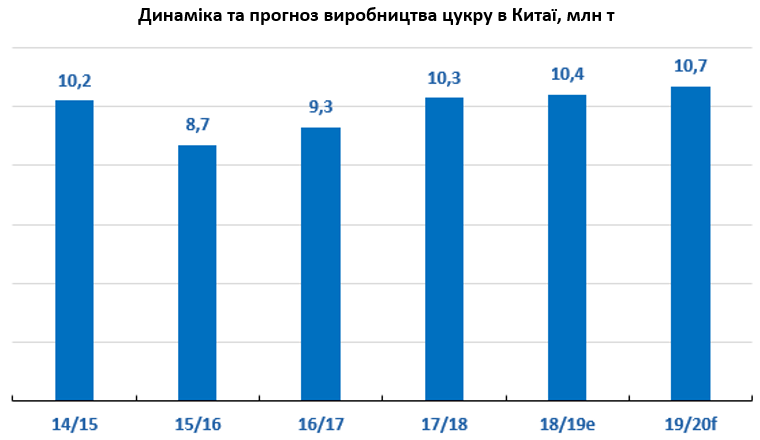

Китай

Китай

Китай залишається основним ринком збуту для білого цукру та найбільшим його споживачем. З урахуванням Китаю, в Азії зосереджено 20% світового експорту білого цукру.

Китай веде жорстку політику протекціонізму свого ринку, вводить обмеження на імпорт цукру. У 2018 році в Китаї діяло 90%-е імпортне мито, при цьому деякі країни мали пільги та платили 50% за межами квоти, в рамках квоти мито складало 15%. Після цього китайський уряд вирішив все врівноважити та ввів 90%-е мито для всіх країн. У 2019 році в Китаї імпортне мито зменшиться лише на 5% та складе 85%, що негативно впливає на ситуацію з білим цукром у цілому. Відповідно, відновлення цукрових потоків у Китай підтримає ринок білого цукру, але країна, аналогічно до Індії, веде досить непередбачувану політику.

Ринок цукру ЄС

Ринок цукру ЄС

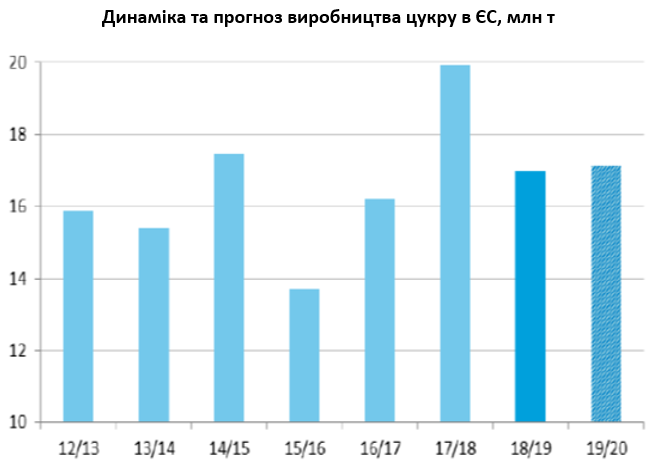

У 2018/2019 МР в ЄС виробництво цукру зменшилося на 3 млн т, але це падіння частково компенсується імпортом та зменшенням запасів. Необхідно відзначити, що в 2018/2019 МР в ЄС експорт цукру вдвічі зменшиться, порівняно з рекордним 2017/2018 МР, коли після скасування квот експорт майже втричі збільшився. За прогнозом Sucden, в найближчі два роки експорт цукру з ЄС не перевищить 2 млн т. Основними ринками збуту ЄС являється Східне Середземномор’я, куди експортується 27% європейського цукру, Північна Африка, Близький Схід, Західна та Центральна Африка, країни СНД (200 тис. т на рік).

У наступному сезоні в ЄС посівна площа цукрових буряків зменшиться приблизно на 5,5% на користь альтернативних культур, які виросли в ціні, включаючи пшеницю.

Заборона використання неонікотиноїдів в основних країнах-виробниках ЄС може мати негативний вплив на врожайність, так як цукровий буряк — найбільш вимоглива до ЗЗР культура. Якщо не використовувати певні види пестицидів, рослина починає хворіти, відповідно врожайність скорочується.

Поточного року в ЄС буде високий ризик для виробництва та врожайності цукрових буряків, що збільшить витрати на альтернативні засоби захисту рослин, адже дану культуру не можна зовсім залишати без захисту, відповідно це стимулюватиме збільшення собівартості виробництва. У зв’язку з цим, у 2018/2019 МР в ЄС виробництво цукру значно скоротиться. А в 2019/2020 МР, за умови сприятливих погодних факторів, виробництво цукру складе лише на 200-300 тис. т більше — на рівні попереднього сезону у розмірі приблизно 17,5-17,6 млн т.

Світовий ринок цукру

За даними англійської компанії AP Commodities Ltd., споживання цукру хоч і повільно, проте збільшується. Основними споживачами цукру залишаються країни Азії та Африки, включаючи Індію, де при виробництві більше 30 млн т цукру внутрішнє споживання складає 26 млн т, відповідно надлишки доводиться виводити на світовий ринок. У Китаї при виробництві 10 млн т цукру внутрішнє споживання складає 15 млн т. За останні 15 років загальний потенціал росту споживання в країнах Азії та Африки складає 2,5%. За даними ISO, щороку загальне світове споживання цукру збільшується приблизно на 2%. «Харчові звички» стали більш суворіші, обмежуючи темпи зростання споживання, але не зменшуючи його. Відповідно, очікується, що споживання продовжить рости, хоч і більш повільними темпами.

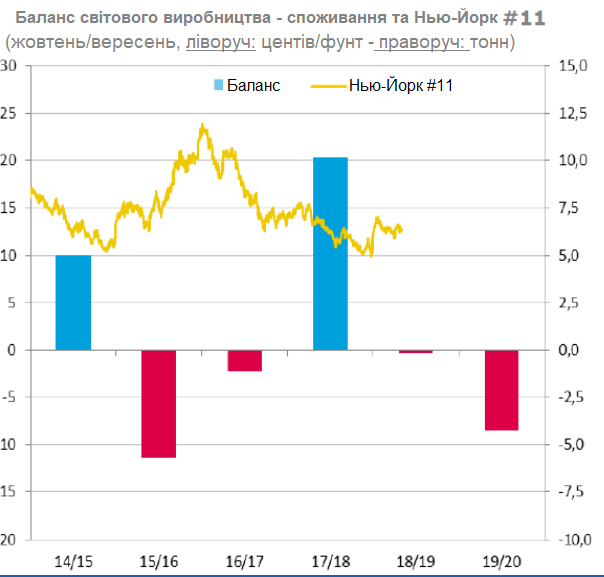

Дефіцит 2015/2016 МР стимулював зростання цін на цукор. Починаючи з середини 2016 року на Нью-Йоркській біржі цукор-сирець стрімко підскочив у ціні з 10 до 24 центів/фунт. Відповідно, високі світові ціни на цукор та сприятливі погоді умови викликали збільшення посівних площ. Як результат, виробництво цукру збільшилося, а 2017/2018 МР став рекордно врожайним сезоном, після чого світові ціни почали скорочуватися.

У 2017/2018 МР, у поєднанні з посушливими погодними умовами, нижчі світові ціни на цукор викликали скорочення виробництва, особливо в Бразилії та ЄС. Ціни наче б то трохи відновилися та почали збільшуватися, але великі запаси Індії та її нестабільна політика вносять свої корективи. Тим не менш, за прогнозами Sucden, до кінця 2019 року ціни на цукор будуть коливатися в межах 12,5-15 центів/фунт, після чого почнуть рости у зв’язку з дефіцитом 2019/2020 МР.

Прогноз на 2019/2020 МР

За прогнозами більшості світових аналітиків, у 2018/2019 МР світовий баланс показує незначний профіцит у розмірі від 1,5 до 3 млн т. За даними Sucden, світовий баланс буде майже на нейтральному рівні, тобто від 0,5 млн т дефіциту до 0,5 млн т профіциту, все буде залежати від Індії та її експортної політики.

За прогнозами більшості світових аналітиків, у 2018/2019 МР світовий баланс показує незначний профіцит у розмірі від 1,5 до 3 млн т. За даними Sucden, світовий баланс буде майже на нейтральному рівні, тобто від 0,5 млн т дефіциту до 0,5 млн т профіциту, все буде залежати від Індії та її експортної політики.

Щодо прогнозів на 2019/2020 МР, думки аналітиків збігаються — слід очікувати дефіциту, але його обсяг варіюється від 2 до 10 млн т. За даними Sucden, у 2019/2020 МР світовий дефіцит цукру буде в межах 4 млн т. Незважаючи на незначне відновлення цін на цукор, у країнах-експортерах все ще очікується, що посівні площі цукрових буряків та тростини будуть скорочуватися.

У порівнянні з минулим сезоном, у 2018/2019 МР обсяг продажів цукру-сирцю на світовому ринку зменшився на 6 млн т, тобто політика Індії скорочує попит на сирець. Залишається запитання — чи збереже Індія теперішню практику підтримки галузі, чи все ж таки відпустить ринок "у вільне плавання" та дозволить виробництву адаптуватися до попиту? Підсумовуючи, можна сказати, що попереду боротьба за ринки збуту, витіснення та заміна одних постачальників іншими та дефіцит цукру.

Торгові потоки цукру в країнах СНД

Сезон 2018/2019 МР приніс багато сюрпризів для цукрового ринку СНД: черговий рекордний рік для України, зниження виробництва цукру в Росії і Білорусії, сильна конкуренція з дешевим цукром-сирцем, непередбачувана політика Узбекистану, тощо.

Країни СНД можна умовно розділити на країни-виробники, країни-споживачі та два в одному. До країн-виробників, які повністю забезпечують себе цукром, а надлишки експортують, відносяться Росія, Україна та Білорусь. Споживачі — це країни, які імпортують цукор чи цукор-сирець, який потім переробляється для забезпечення внутрішніх потреб. Два в одному — це Киргизія та Молдова, які самостійно себе забезпечують, а також імпортують цукор.

У 2018/2019 МР основними ринками збуту в СНД залишаються Азербайджан, Вірменія, Таджикистан, Туркменістан та Узбекистан. Варто відзначити, що Азербайджан при цьому ще й реекспортує цукор.

В Азербайджані річне споживання цукру складає 250 тис. т, відповідно при імпорті 200 тис. т цукру-сирцю та виробництві 50 тис. т бурякового цукру країна повністю покриває внутрішні потреби в цукрі, але при цьому також імпортується білий цукор (50 тис. т), у результаті чого утворюється невеликий надлишок, який Азербайджан успішно реекспортує.

Щодо Вірменії, Таджикистану та Туркменістану, порівняно з минулим роком, ситуація не змінилася. Вірменія забезпечує власні потреби за допомогою імпорту сирцю. Проте, варто відзначити, що в 2018/2019 МР у Вірменії зменшився попит на білий цукор, тому внутрішнє споживання склало 90 тис. т.

Стосовно Узбекистану, в 2017/2018 МР країна імпортувала більше білого цукру та менше сирцю, а в 2018/2019 МР ситуація кардинально змінилася — країна імпортувала майже півмільйона тонн цукру-сирцю та лише 150 тис. т білого цукру, при цьому 105 тис. т було завезено з України.

Експортний потенціал Росії

Починаючи з сезону 2016/2017 МР, коли Росія тільки но вийшла на експортний ринок, відвантаживши 375 тис. т цукру, при цьому нереалізований потенціал залишився на рівні 234 тис. т. Основною причиною цього є недосконала експортна інфраструктура, морські порти пристосовані під експорт зерна та імпорт цукру-сирцю.

У 2017/2018 МР в Росії виробництво цукру досягло рекордного рівня — понад 6,5 млн т. З урахуванням імпорту білого цукру, переважно з Білорусі, споживання цукру, нереалізованого потенціалу минулого сезону та рекордного експорту 573 тис. т цукру, виходить новий нереалізований експортний потенціал, який збільшився майже до півмільйона тонн. У зв’язку з цим, у 2017/2018 МР внутрішні ціни на цукор впали до мінімальних в історії рівнів.

У 2018/2019 МР, з урахуванням дешугаризації, виробництво цукру в Росії склало трохи більше 5,9 млн т. Враховуючи імпорт 210 тис. т цукру, зростаюче споживання, за рахунок збільшення виробництва та експорту кондитерських виробів, нереалізований експортний потенціал минулого сезону та експорт 200 тис. т, виходить нереалізований експортний потенціал, який зменшиться до 300 тис. т, порівняно з попереднім сезоном.

Експортний потенціал України

Експортний потенціал України

Сезон 2016/2017 МР став рекордним для України, виробництво цукру склало більше 2 млн т, експорт досягнув рекордного рівня 773 тис. т. Відповідно, нереалізований експортний потенціал склав мінус 185 тис. т.

У 2017/2018 МР виробництво трохи збільшилося, споживання впало, експортний потенціал склав 686 тис. т, а сам експорт дещо зменшився. Відповідно, нереалізований експортний потенціал склав 124 тис. т. Як результат, ціни на цукор зменшилися.

У 2018/2019 МР виробництво цукру склало 1,85 млн т. З урахуванням скорочення споживання, нереалізованого потенціалу минулого сезону, експортний потенціал склав 673 тис. т. Беручи до уваги те, що за вересень-лютий 2018/2019 МР експорт цукру склав 270 тис. т, можна припустити, що до кінця сезону Україна експортує ще 230 тис. т цукру. Тобто, якщо загальний експорт цукру складе 500 тис. т, то нереалізований експортний потенціал буде 173 тис. т.

Експортний потенціал Білорусі

Експортний потенціал Білорусі

У Білорусі в усьому баланс: все, що вважається експортними надлишками, завжди реалізується майже на 100%. Відповідно, в 2017/2018 та 2018/2019 МР експортний потенціал незначно збільшився, але це не викликало жодних змін.

Торгові потоки за останні три сезони

Азербайджан

Азербайджан — це країна «купи — продай», так як імпортує цукру значно більше від своїх потреб, який потім реекспортується. У період низьких цін Азербайджан активно імпортував буряковий цукор. За серпень 2018 – січень 2019 експорт склав 37 тис. т, левова частка якого надійшла з України. Азербайджан реекспортує цукор в основному до сусідніх країн (Таджикистану, Туркменістану, Казахстану, Іраку, Киргизію, Грузію, Афганістану).

Узбекистан

Лібералізація ринку Узбекистану, яка відбулася восени 2017 року, викликала стрімке збільшення імпорту бурякового цукру з основних країн-виробників (Росії, України, Білорусі). Імпорт білого цукру досягнув рекордного рівня, імпорт сирцю склав лише 75 тис. т. Відповідно, узбецький ринок став повністю відкритим. За період низьких цін цукрові потоки, вірніше потоки бурякового білого цукру з України, Росії та Білорусі, надійшли в Узбекистан. Це продовжувалося до січня 2019 року, коли уряд Узбекистану змінив курс своєї діяльності на політику протекціонізму внутрішнього ринку для захисту інтересів національного виробника.

Відомо, що в Узбекистані діють два цукрові заводи, які колись імпортували до 700 тис. т цукру-сирцю на рік та повністю покривали внутрішні потреби країни в цукрі. Починаючи з 2019 року, коли було введено ПДВ, країни повністю втратили свою конкурентоздатність, порівняно з цукром-сирцем.

Туркменістан

Туркменістан

Основними постачальниками цукру в країну залишаються Азербайджан, Іран та Пакистан. Тим не менш, ключовим постачальником цукру з країн СНД залишається Україна. Минулий рік став рекордним для України в плані експорту цукру в Туркменістан (майже 16 тис. т). За вересень 2018 – січень 2019 Україна експортувала в Туркменістан трохи більше 2 тис. т цукру.

Маючи вихід у Каспійське море, Туркменістан імпортує цукор морським транспортом з Азербайджану та залізничними вагонами транзитом через Росію з України та Білорусі, а також автотранспортом, але меншими обсягами, з Ірану та Пакистану.

Таджикистан

Незважаючи на скасування субсидії на експорт цукру в травні 2018 року, поставки цукру з Пакистану, Афганістану, Азербайджану, України та Білорусі продовжуються. Варто відзначити, що Пакистан експортує цукор у Таджикистан транзитом через Афганістан та реалізує його через компанії, які контролюються афганськими резидентами на території Таджикистану.

До скасування субсидування основним постачальником цукру в Таджикистан залишався Пакистан, який офіційно реалізував туди майже 60 тис. т цукру в 2017/2018 МР. Після скасування субсидування експорту офіційні потоки цукру з Пакистану припинилися. Щодо країн СНД, основним постачальником залишається Україна. Станом на 1 лютого 2019 року в Таджикистан було експортовано понад 17 тис. т цукру.

Вірменія

У Вірменії споживання цукру складає 80-90 тис. т на рік, левова частка цукру завозиться в країну у вигляді імпортного сирцю, який переробляється єдиним в країні цукровим заводом, тобто внутрішній ринок цукру монополізований. Решта покривається імпортом білого цукру з традиційної трійки постачальників — України, Росії та Білорусі.

У 2018/2019 МР Вірменія значно зменшила імпорт білого цукру, при цьому вже імпортувала 30 тис. т сирцю, очікується продовження поставок. За даними Sucden, це пов’язано з тим, що у Вірменії накопилися значні запаси сирцю з минулих сезонів.

Динаміка поставок цукру-сирцю

Починаючи з 2014/2015 по 2017/2018 МР, в країнах СНД динаміка поставок цукру-сирцю мала спадний тренд. Із сезону 2018/2019 МР ситуація змінилася. За серпень 2018 – лютий 2019 вже було імпортовано, відвантажено та законтрактовано понад 500 тис. т цукру-сирцю, що вже наздоганяє рівень усього попереднього сезону.

У країнах ЄАЕС попит на цукор-сирець та обсяги його імпорту зменшилися. У 2017/2018 МР Узбекистан зменшив імпорт сирцю до 75 тис. т, а в 2018/2019 МР, станом на кінець лютого 2019-го, вже імпортував більше 200 тис. т сирцю.

У розрізі країн СНД найбільш доступним та дешевим залишається український цукор. Ціна на білий цукор на Лондонській біржі йде «нога в ногу» з цінами на цукор українського ринку. У Росії внутрішні ціни на цукор підскочити у зв’язку зі скороченням обсягів виробництва цукру на 600 тис. т. Динаміка цін Казахстану повністю повторює динаміку цін Росії, так як зараз країна залежить від імпорту цукру з країн ЄАЕС.

У Казахстані виробництво бурякового цукру становить близько 50 тис. т на рік. Раніше країна імпортувала цукор-сирець, але ніколи не реалізовувала квоту, яка виділялася в обсязі 100 тис. т, частина потреби покривалася білим цукром, а інша частина — імпортом сирцю, в залежності від кон’юнктури ринку. Найвищими ціни на цукор залишаються в Білорусі, а найнижчими — в Україні.

Особливості сезону 2018/2019 МР:

- рекордний урожай в Україні;

- скорочення виробництва цукру в Росії та Білорусі;

- політика протекціонізму Узбекистану, яка стала перепоною для торгових потоків бурякового білого цукру;

- конкуренція за ринки збуту з Індією, Пакистаном та іншими країнами;

- перехід основних країн-імпортерів на цукор-сирець;

- збільшення реекспорту цукру з Азербайджану;

- скорочення обсягів експорту цукру.

|

Потенційні ризики сезону 2019/2020 МР:

|

Потенційні можливості 2019/2020 МР:

|

Прогноз на 2019/2020 МР

Росія

За прогнозом Sucden, у 2019/2020 МР в Росії виробництво цукру очікується на рівні 6,1 млн т, імпорт — 200 тис. т, споживання продовжить рости та складе 6,15 млн т. З урахування поточних обсягів нереалізованого потенціалу експортний потенціал складе трохи більше 400 тис. т. Експорт прогнозується в межах 300 тис. т. Відповідно, нереалізований експортний потенціал зменшиться, але складе 131 тис. т. Посівна площа цукрових буряків зменшиться на 1,5%, порівняно з минулим роком, на користь зернових. Без урахування погодних факторів у Росії виробництво цукру очікується на рівня 6-6,2 млн т. Внутрішні ціни, без ПДВ, коливатимуться в діапазоні 450-570 дол.

Україна

У 2019/2020 МР прогнозується, що Україна експортує 600 тис. т цукру. Виробництво буде в межах 1,4-1,6 млн т без урахування погодного фактору. Споживання — 1,25 млн т цукру, з урахуванням нереалізованого потенціалу 2018/2019 МР експортний потенціал складе 526 тис. т. Відповідно, запаси скоротяться та приведуть ринок цукру до більшої збалансованості. За прогнозом Sucden, в Україні посівні площі під цукровим буряком скоротяться максимум на 11%. Внутрішні ціни без ПДВ коливатимуться на рівні 300-420 дол.

Білорусь

У Білорусі все буде йти за традиційним сценарієм. Виробництво цукру складе 600-650 тис. т у залежності від погодних умов. Із року в рік посівні площі не змінюються та становлять близько 100 тис. га. Імпорт, експорт, споживання не зміняться, відповідно в 2019/2020 МР нереалізований експортний потенціал незначно збільшиться. Коливання цін складе 520-640 дол. без урахування ПДВ.

За матеріалами виступу Марини Сідак, керівника аналітичного відділу Sucden, на тему «Світовий ринок цукру. Торгові потоки цукру в країнах СНД: що змінилось, чого очікувати?» під час Секції «Ринок цукру та технологія його виробництва» у ході Третього міжнародного конгресу виробників та переробників цукрових буряків «Sugar World 2019» (м. Бровари, 27 лютого).