Розвиток світового ринку цукру та середньостроковий прогноз на період 2024-2033 рр. (частина 1)

В останні 20 років країни, що розвиваються, впливали на світові сільськогосподарські ринки, і, за прогнозами, така тенденція збережеться протягом наступного десятиліття, проте позиції регіонів зміняться, що буде обумовлено зміною демографічних показників і зростанням економічного добробуту. Про це йдеться у доповіді, опублікованій Продовольчою та сільськогосподарською організацією Об'єднаних Націй (ФАО) та Організацією економічного співробітництва та розвитку (ОЕСР).

Вплив проблем, які викликали стрибок міжнародних цін на сільськогосподарську продукцію у 2022 році, слабшає, і протягом найближчих десяти років відновиться тенденція до незначного зниження реальних міжнародних довідкових цін на основні види сільськогосподарської продукції, однак, як зазначається у доповіді, ця тенденція може не вплинути на роздрібні ціни на харчові продукти на місцях.

У виданні «Сільськогосподарського прогнозу» представлено розвиток світового ринку цукру та середньострокові прогнози на період 2024-2033 рр., які охоплюють споживання, виробництво, торгівлю та ціни на цукровий буряк, цукрову тростину, цукор, мелясу та кукурудзяний сироп із високим вмістом фруктози. Цукровий розділ завершується обговоренням основних ризиків і невизначеностей, які можуть мати наслідки для світових ринків цукру протягом наступного десятиліття.

За матеріалами «Сільськогосподарського прогнозу ОЕСР-ФАО на 2024-2033 роки» («OECD-FAO Agricultural Outlook 2024-2033»), 2 липня 2024 р.

Споживання цукру зростатиме й далі, зберігаючи статус основного підсолоджувача

Протягом наступних десяти років очікується, що збільшення споживання цукру подвоїться, порівняно з попереднім десятиліттям, в основному в результаті прогнозованого швидшого економічного розвитку в країнах Азії та Африки з низьким і середнім рівнем доходу. Очікується, що споживання цукру на душу населення в цих регіонах все ще залишатиметься значно нижчим за рівень у країнах із високим рівнем доходу, оскільки розрив у споживанні лише трохи скорочується. В інших регіонах, що охоплюють країни Європи та Океанії, де споживання цукру загалом високе, але знижується на тлі зростаючих проблем зі здоров’ям, пов’язаних із вживанням цукру, прогнозується продовження скорочення споживання цукру на душу населення.

Очікується, що протягом наступного десятиліття цукор продовжуватиме домінувати у споживанні калорійних підсолоджувачів із часткою 80% у світовому споживанні, незважаючи на триваючі зусилля з пошуку замінників цукру. Споживання основного альтернативного калорійного підсолоджувача, кукурудзяного сиропу з високим вмістом фруктози (HFCS) або ізоглюкози, за прогнозами, збереже свою частку на рівні близько 8% від загального споживання та споживатиметься в основному всередині країн.

Протягом прогнозованого періоду світове виробництво цукру має збільшитися на 14%. За прогнозами, на цукрову тростину припадатиме понад 85% загального виробництва цукрових культур, а Бразилія зміцнить свою позицію як найбільшого у світі виробника тростини. В останні роки інвестиції в Бразилії неухильно збільшувалися, і протягом наступного десятиліття очікується збільшення, головним чином, посівних площ та врожайності тростини. Підвищення продуктивності, включаючи покращення сортів і вищий вихід цукру, сприятиме збільшенню виробництва цукру в Індії та Таїланді, при цьому прогнозуються відносно незмінні площі посівів. В Африці очікується, що в ключовій виробничій країні, Південній Африці, виробництво цукрової тростини збільшиться завдяки заходам урядової підтримки, включаючи фінансову допомогу фермерам, які вирощують тростину, і допоміжні послуги, які надає Південноафриканська цукрова асоціація (SASA). Що стосується цукрових буряків, очікується, що Європа залишиться основним виробничим регіоном, хоча збільшення виробництва очікується лише в Росії. В Європейському Союзі зменшення доступності засобів захисту рослин, конкуренція за використання земель з більш прибутковими культурами обмежить виробництво буряків. В наступні роки в Єгипті очікується розширення посівів цукрових буряків і впровадження високоврожайних сортів, що збільшить виробництво цукру, зміцнивши його позицію як найбільшого виробника цукрових буряків в Африці до 2033 року.

Протягом наступного десятиліття конкурентоспроможні культури, такі як кукурудза та соя в Бразилії або маніок у Таїланді, продовжать заважати поставкам підсолоджувачів, вироблених із цукрових культур. Крім того, виробництво етанолу з цукрових культур продовжуватиме впливати на ринки цукру залежно від його прибутковості, порівняно з етанолом. У Бразилії вбудована гнучкість цукрової галузі дозволяє виробляти як цукор, так і етанол. Проте очікується, що ринкові умови прогнозованого періоду сприятимуть експортно-орієнтованому виробництву цукру. У деяких інших країнах впровадження політики, що сприяє розвитку виробництва біопалива, також призведе до певного тиску на доступність цукрової тростини для виробництва цукру, особливо в Індії, де програма змішування етанолу з бензином (EBP) спрямована на досягнення 20%-го коефіцієнту змішування (E20) до 2025/26 МР.

Очікується, що в 2033 році на Бразилію та Індію припадатиме близько 23% (46 млн т) і 19% (38 млн т) загального світового виробництва цукру відповідно. У Бразилії очікуються кращі перспективи росту завдяки прибутковим продажам на світовому ринку, тоді як в Індії, незважаючи на підвищення врожайності та рівня виробництва, прогнозується нижче зростання, враховуючи перенаправлення тростини для виробництва етанолу. З іншого боку, найбільше зростання виробництва в абсолютному вираженні, порівняно з базовим періодом (жовтень 2021 р. – вересень 2024 р.), очікується в Таїланді (+ 4 млн т), яке, як очікується, відновиться після скорочення протягом останніх кількох років.

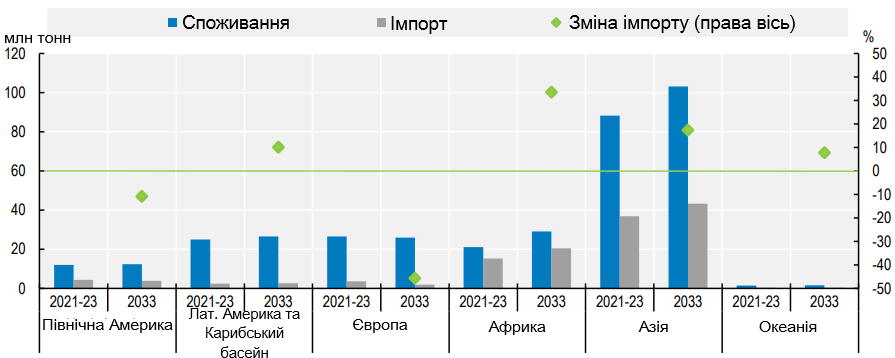

Міжнародна торгівля продовжуватиме розширюватися, відображаючи збільшення попиту з боку дефіцитних регіонів у країнах з низьким і середнім рівнем доходу (Рис. 1). Очікується, що в поточному сезоні Бразилія забезпечить 50% світової торгівлі цукром, головним чином у формі цукру-сирцю. Очікується, що протягом прогнозованого періоду глобальний баланс між поставками цукру-сирцю та білого цукру в середньому залишиться незмінним, причому приблизно 60% складе цукор-сирець і 40% — білий цукор, оскільки логістичні проблеми збережуться та запобігатимуть значним змінам. У 2033 році експорт здійснюватиметься з кількох країн, лідируючою з яких буде Бразилія, за нею —Таїланд та Індія. Очікується, що імпорт залишиться менш концентрованим. Протягом базового періоду (жовтень 2021 р. – вересень 2024 р.) серед основних країн-імпортерів були Китай та Індонезія, як дві провідні країни, за якими слідують США. Протягом наступних десяти років очікується збільшення імпорту в Азії та Африці, тоді як найбільше скорочення імпорту очікується в Європейському Союзі, США та Росії через збільшення внутрішнього виробництва.

Рис. 1. Динаміка споживання та імпорту цукру за регіонами

Джерело: OECD/FAO (2024), «OECD-FAO Agricultural Outlook», OECD Agriculture Statistics (database)

Очікується, що світові ціни на цукор у реальному вираженні впадуть з нинішніх високих рівнів після очікуваного відновлення виробництва в Індії та Таїланді, а потім дещо знизяться протягом прогнозованого періоду. Однак передбачається, що припущення про постійні реальні світові ціни на сиру нафту обмежить тиск на цукор шляхом заохочення використання цукрових культур для виробництва етанолу. Протягом базового періоду (жовтень 2021 р. – вересень 2024 р.) премія на білий цукор (різниця між цінами на білий цукор і цукор-сирець) була особливо високою (в середньому 126 дол./т) через занепокоєння щодо скорочення світових поставок. Очікується, що протягом прогнозованого періоду премія на білий цукор зросте в номінальному вираженні через більший імпортний попит на рафінований цукор, порівняно з цукром-сирцем.

Динаміка цукрових ринків, представлена в цьому огляді, піддається багатьом ризикам і невизначеностям, включаючи розвиток світового макроекономічного контексту та впровадження нової політики, пов’язаної з цукром. Крім того, джерелами невизначеності виробництва є погодні умови, рентабельність виробництва цукру порівняно з етанолом та конкуренція з іншими культурами. Що стосується попиту, зміни в світовій економіці, що впливають на купівельну спроможність споживачів, споживчі переваги та рівень інфляції, є ключовими факторами, які можуть змінити моделі споживання, представлені в цьому прогнозі.

Сучасні тенденції ринку

Після досягнення багаторічного максимуму у вересні 2023 року світові ціни на цукор впали пізніше в цьому році через високі темпи виробництва та експорту в Бразилії та зниження попиту. На початку 2024 року ціни відновилися на тлі занепокоєння щодо перспектив майбутнього сезону в Бразилії через нижчі середнього рівня опади. Несприятливі перспективи виробництва в Індії та Таїланді, спричинені тривалими посушливими погодними умовами, також сприяли збільшенню світових цін на цукор.

Загалом у сезоні 2023/24 МР очікується, що світове виробництво цукру збільшиться, порівняно з минулим роком, в основному завдяки очікуванням великого виробництва в Бразилії. Крім того, в Європі прогнозується, що виробництво відновиться після минулорічного зниження за рахунок як збільшення посівів, так і підвищення врожайності, тоді як у Китаї також очікується відновлення виробництва. Щодо попиту, незважаючи на високі ціни, очікується, що світове споживання цукру залишиться високим у 2023/24 МР. Очікується, що поточні прогнози щодо виробництва та споживання підштовхнуть ринок цукру до майже збалансованого рівня. Збільшення експортних можливостей Бразилії більше ніж компенсує менші поставки з Таїланду та Індії, у 2023/24 МР прогнозується, що світова торгівля цукром збільшиться, порівняно з попереднім сезоном. Очікується, що світовий імпортний попит зросте в основному через відновлення закупівель з боку Китаю після спаду в 2022/23 МР, а також збільшення імпорту в Індії, викликане відновленням реекспорту.

Ринкові прогнози

Споживання

За прогнозами, протягом наступних десяти років світове споживання цукру щороку збільшуватиметься на 1,2% і досягне 198 млн т до 2033 року завдяки зростанню населення та доходів. Очікується, що в 2033 році середньосвітове споживання цукру на душу населення досягне 22,8 кг, що на 4% більше, ніж за базовий період.

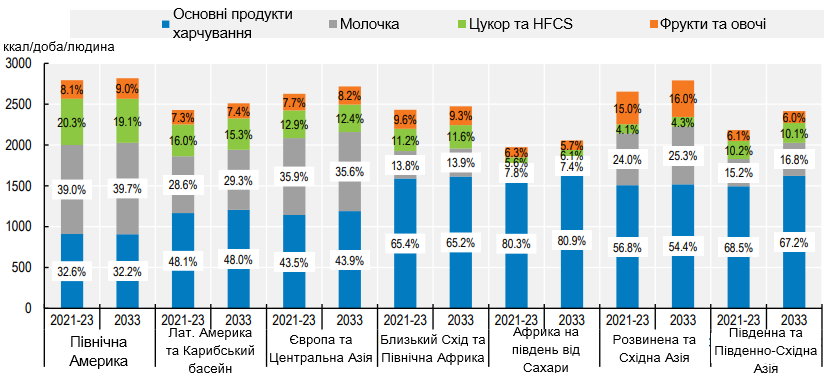

Споживання цукру збільшиться в основному в тих країнах, де зараз рівень споживання на душу населення низький. Цукор, вуглевод без клітковини, є звичайним інгредієнтом багатьох харчових продуктів і напоїв і є ключовим джерелом енергії в раціоні людини. Високий рівень споживання цукру пов’язаний із проблемами зі здоров’ям; ВООЗ рекомендує зменшити споживання вільних цукрів (тобто цукор, доданий до харчових продуктів під час виробництва або приготування, плюс цукор, що міститься в меді, сиропах і фруктових соках) до менше ніж 10% від загального добового споживання енергії. У результаті в країнах, де споживання цукру на душу населення вже є високим, очікується зниження його споживання протягом наступного десятиліття (Рис. 2).

Рис. 2. Щодобове споживання калорій на душу населення з джерел вуглеводів різних груп у різних регіонах

Примітка. До основних харчових продуктів належать злаки, коренеплоди та бульби, бобові.

Джерело: OECD/FAO (2024), «OECD-FAO Agricultural Outlook», OECD Agriculture Statistics (database)

Сильніші перспективи розвитку в Азії та Африці

Азія та Африка будуть регіонами, які зроблять найбільший внесок у додатковий світовий попит, порівняно з базовим періодом (жовтень 2021 р. – вересень 2024 р.), на які припаде 64% та 32% загального світового росту відповідно. Очікується, що зміни в харчуванні, викликані урбанізацією та збільшенням наявних доходів, стануть ключовими факторами збільшення споживання на душу населення в цих регіонах. Однак, незважаючи на прогнозоване зростання, очікується, що споживання на душу населення до 2033 року залишиться нижчим за середній світовий рівень як в Азії, так і в Африці.

В Азії очікується збільшення споживання на душу населення щороку на 0,9% протягом наступного десятиліття, порівняно з 0,5% за останнє десятиліття. Очікується, що найбільший внесок у загальне збільшення споживання цукру внесуть Індія, а потім Китай та Індонезія. В Індії та Індонезії очікується, що зростання населення, хоча й повільніше, ніж за останнє десятиліття, і зростання доходів, пов’язане з більшим попитом на оброблені харчові продукти та напої, підтримуватимуть збільшення загального споживання цукру протягом наступного десятиліття. У Китаї споживання цукру останнім часом стагнує через зростання цін. Однак, навіть якщо чисельність населення зменшиться після 2023 року, очікується, що попит відновить зростання протягом прогнозованого періоду, головним чином у містах другого, третього та нижчого рівня, що розвиваються. Тим не менш, у 2033 році споживання цукру на душу населення в Китаї має залишатися значно нижчим за середньосвітовий рівень (12,8 кг/душу населення). Кращі перспективи росту споживання цукру також очікуються в найменш розвинених країнах Азії.

Очікується, що в Африці найменш розвинені країни на південь від Сахари зафіксують найвищі темпи збільшення споживання цукру на душу населення насамперед через прогнозоване зростання наявного доходу, пов’язане зі збільшенням витрат на оброблені харчові продукти та напої. У Південній Африці, навпаки, очікується, що тенденція до зниження споживання цукру на душу населення, зареєстрована в останні роки на тлі урядових заходів, спрямованих на запобігання його вживання, збережеться в наступному десятилітті. Оскільки багато виробників продуктів харчування вже скоротили використання цукру, очікується, що це зниження буде повільнішим, ніж за останнє десятиліття.

Тенденція до зниження продовжиться в інших регіонах, країнах із високим споживанням цукру

Традиційно країни Америки, Карибського басейну та Європи реєструють найвищий рівень споживання цукру на душу населення, а калорійність підсолоджувачів становить щонайменше 12% вуглеводів у раціоні, більше 20% у Сполучених Штатах. Починаючи з 2010 року в цих країнах споживання калорійних підсолоджувачів зменшилося через їх негативний вплив на здоров’я. Протягом наступного десятиліття прогнозується, що падіння продовжиться, хоча й меншими темпами.

У Латинській Америці високий рівень споживання цукру на душу населення викликає занепокоєння щодо його негативного впливу на здоров’я. Протягом останнього десятиліття деякі країни, включаючи Чилі, Еквадор, Мексику, Перу і нещодавно Колумбію, запровадили податок на підсолоджені напої, намагаючись зменшити споживання безалкогольних напоїв. Також було вжито заходів щодо обмеження продажів та/або реклами солодких напоїв або солодких продуктів дітям до 18 років, а деякі країни, наприклад Аргентина, прийняли закони про обов’язкове маркування на лицьовій стороні упаковки із суворими пороговими значеннями для здоровіших продуктів. Прогнозується, що протягом наступного десятиліття споживання цукру на душу населення в деяких країнах, зокрема в Аргентині, Бразилії, Чилі, Колумбії, Мексиці та Парагваї, ще більше знизиться або залишиться відносно стабільним.

Протягом останнього десятиліття Європа займала друге місце за рівнем споживання цукру серед семи регіонів, розглянутих у даному прогнозі, хоча й далеко позаду Азії. Проте протягом наступних десяти років це буде єдиний регіон, який зазнає спаду. Протягом двох десятиліть європейські країни прагнули вжити заходів, щоб уникнути надмірного споживання цукру. Оподаткування цукру є одним із заходів, запроваджених для заохочення звичок здорового харчування, нещодавно запроваджених у Польщі та Росії. Харчова промисловість також шукає рішення для вирішення проблеми ожиріння, змінюючи склад своїх продуктів. Очікується, що в Європі споживання цукру на душу населення буде продовжувати падати, хоча й меншими темпами, ніж у попереднє десятиліття. В Україні, за прогнозами, споживання цукру на душу населення після помітного скорочення з початком війни в лютому 2022 року відновиться протягом наступного десятиліття.

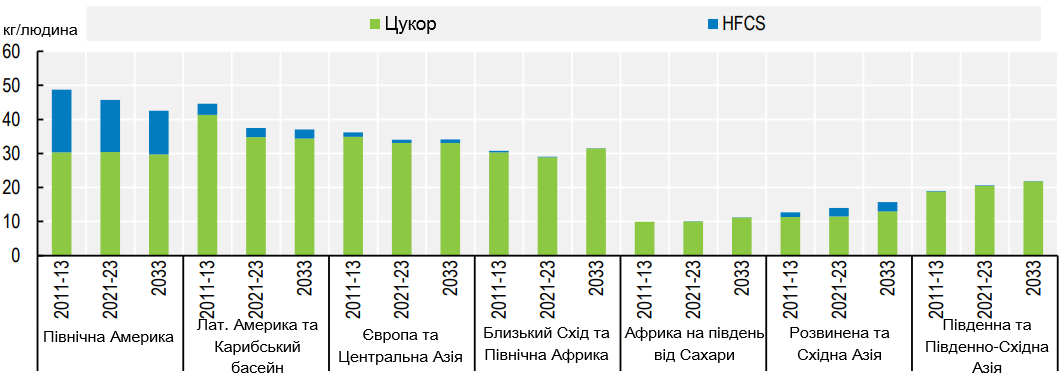

Серед інших країн із високим споживанням цукру в Австралії та Новій Зеландії рівень споживання, за прогнозами, знизиться. Ця тенденція також буде помітна в Канаді та США (Рис. 3). Проте в США, де спостерігається найвище споживання калорійних підсолоджувачів на душу населення — 48,1 кг протягом базового періоду (жовтень 2021 р. – вересень 2024 р.), очікується збільшення споживання основних продуктів харчування або фруктів та овочів на шкоду калорійним підсолоджувачам.

Рис. 3. Споживання калорійних підсолоджувачів на душу населення

Джерело: OECD/FAO (2024), «OECD-FAO Agricultural Outlook», OECD Agriculture Statistic (database)

Ринок кукурудзяного сиропу з високим вмістом фруктози зростатиме повільно

Кукурудзяний сироп із високим вмістом фруктози (HFCS), інший калорійний підсолоджувач, використовується переважно в напоях як замінник цукру. На відміну від цукру, це рідкий продукт, і тому його не так легко продати. Світове споживання залишатиметься територією обмеженої групи країн без серйозних змін. Найбільший виробник, Сполучені Штати, залишатиметься основним споживачем, але очікується, що дебати навколо того, чи становить кукурудзяний сироп із високим вмістом фруктози більший потенційний ризик для здоров’я, ніж цукор, продовжаться, і очікується, що тенденція до зниження його споживання, яка почалася в середині 2000-х років, продовжиться. Очікується, що до 2033 року кукурудзяний сироп із високим вмістом фруктози складатиме 32% споживання калорійних підсолоджувачів, порівняно з 36% протягом базового періоду (жовтень 2021 р. – вересень 2024 р.). Прогнозується, що в США виробництво кукурудзяного сиропу з високим вмістом фруктози залишатиметься відносно стабільним на рівні 7 млн т. Мексика є другим за величиною споживачем кукурудзяного сиропу з високим вмістом фруктози, і очікується, що зусилля уряду щодо зменшення споживання калорійних підсолоджувачів триватимуть протягом наступних десяти років.

Очікується, що Китай, другий за величиною виробник кукурудзяного сиропу з високим вмістом фруктози у світі, побачить найбільші зміни, оскільки споживання підсолоджувача на душу населення дуже низьке, порівняно з рештою світу. Підвищення цін на кукурудзу з 2020 року збільшило собівартість виробництва та споживання кукурудзяного сиропу, що призвело до незначної його заміни цукром або іншими альтернативними підсолоджувачами (еритритол) у безалкогольних напоях, залежно від відносних цін. Протягом наступного десятиліття за більш конкурентоспроможних цін на кукурудзу очікується, що в Китаї виробництво кукурудзяного сиропу з високим вмістом фруктози зросте, щоб частково задовольнити збільшення внутрішнього попиту (2,8 кг на душу населення до 2033 року). У Японії та Кореї зі споживанням близько 6 кг на душу населення зростання споживання сиропу не передбачається. У Європейському Союзі кукурудзяний сироп із високим вмісто фруктози залишатиметься неконкурентоспроможним із цукром протягом наступного десятиліття, складаючи лише 1,2 кг на душу населення у 2033 році.