Розвиток світового ринку цукру після скасування режиму квотування цукру в ЄС

У жовтні 2017 року після майже п’ятдесяти років у країнах Європейського Союзу припинилося регулювання виробництва цукру. Останньою формою регулювання були квоти на виробництво цукру, які діяли з 2004 року і принципом яких було вирівнювання попиту та пропозиції, щоб ціни на цей товар не були надто мінливими. Водночас цей режим гарантував виробникам цукрових буряків певну стандартну ціну, спочатку завдяки встановленій мінімальній, а згодом базовій ціні на цукор. У результаті лібералізації ринку європейські виробники цукру були змушені справлятися не тільки з посиленням конкуренції з боку найбільших світових виробників, але й з невизначеністю, спричиненою несприятливим розвитком світової економіки, зміною кліматичних умов і комплексною геополітичною ситуацією, пов'язаною з війною в Україні. З іншого боку, скасування квот принесло певні позитиви, наприклад, суттєве зменшення адміністративного навантаження. Лібералізація ринку також дала європейським виробникам можливість вільно експортувати цукор та інші товари, пов’язані з цукровою галуззю, на світові ринки.

За матеріалами статті на тему «Розвиток світового ринку цукру після скасування режиму квотування цукру в ЄС» («Vývoj na světovém trhu cukru po ukončení režimu cukerních kvót v EU») чеського журналу про цукор та цукровий буряк Listy Cukrovarnické a Řepařské, березень 2023 р.

Зараз цукор виробляють 110 країн світу, з яких 69 країн виробляють його виключно з цукрової тростини, 34 країни виробляють буряковий цукор і лише 7 країн виробляють обидва види цього продукту.

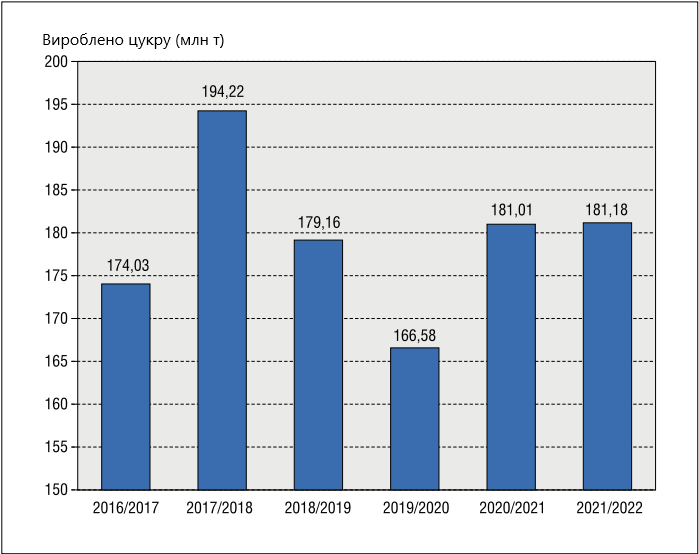

У 2017/2018 МР світове виробництво цукру досягло рекордних 194,22 млн т, а порівняно з попереднім сезоном до скасування квот світове виробництво збільшилося на 11,6%. Таким чином, скасування квот відбулося в умовах сильного перевищення пропозиції над попитом на світовому ринку цукру, в основному через хороше виробництво в найбільших виробничих країнах, тобто в Бразилії, Індії та Таїланді. Європейські цукровики також зробили свій внесок у перевиробництво, так як тривалий час вони готувалися до скасування квот і мали намір скористатися лібералізацією ринку для збільшення експортної діяльності. Якщо у 2016/2017 МР в ЄС було вироблено 16,8 млн т цукру, а наступного сезону, першого після скасування квот, європейське виробництво скакнуло до 21,3 млн т цукру. Відповідно до принципів ринкової економіки, наслідком цього стало різке падіння цін, що, на жаль, викликало негативний вплив на економічні результати європейських цукрових груп.

У наступні роки відбулося значне скорочення виробництва цукру. Цей період був складним як для виробників цукрових буряків, так і для виробників тростинного цукру через несприятливі кліматичні умови та вплив пандемії COVID-19.

Нові правила ЄС щодо вирощування цукрових буряків сприяли погіршенню ситуації. У квітні 2018 року Єврокомісія прийняла рішення про заборону застосування інсектицидів неонікотиноїдної групи — клотіанідину, тіаметоксаму та імідаклоприду — на відкритому повітрі, які служать захистом цукрових буряків. Ці обмеження зробили вирощування цукрових буряків дорожчим і водночас зменшили конкурентоспроможність даної культури з цукровою тростиною, через очікування нижчої врожайності, оскільки буряк не отримає всього необхідного для росту чи захисту. Побоювання О. Райнберга, на жаль, підтвердилися. ЄС заборонив використання неонікотиноїдів в основному через їх негативний вплив на медоносних бджіл. Ця заборона стимулювала розвиток вірусної жовтухи, яка мала значний негативний вплив на цукрові буряки у 2020 році та призвела до падіння виробництва більше ніж на 12% під час осінньої кампанії 2020/2021 МР. Таким чином, ОЕСР прогнозує, що в майбутньому в ЄС буде спостерігатися лише незначне збільшення виробництва цукрових буряків, частково через відсутність альтернативи використанню неонікотиноїдів, а також через те, що ціни на буряк будуть недостатньо високими і, отже, не мотивуватимуть виробників робити необхідні інвестиції в даний сектор. Збільшення цін на енергоносії та інші ресурси, що різко підвищує собівартість виробництва, було і залишатиметься основною проблемою для подальшого розвитку цукрової галузі.

Рис. 1. Світове виробництво цукру 2016-2022 рр.

Джерело: Statista.

Складна економічна ситуація проявилася в тому, що ряд європейських цукрових груп почали реструктуризацію, а менш ефективні цукрові заводи почали закриватися. Наприклад, починаючи з 2019 року Südzucker закрив два цукрові заводи в Німеччині, два у Франції та один у Польщі.

Що стосується частки загального виробництва, то майже 80% виробництва припадає на 10 найбільших виробників. З географічної точки зору, п’ятіркою найбільших виробників цукру в моніторинговий період були Індія, Бразилія, ЄС, Таїланд і Китай (Табл. 1).

Таблиця 1. Найбільші виробники цукру 2016-2022 рр.

| Країна | 2016/17 | 2017/18 | 2018/19 | 2019/20 | 2020/21 | 2021/22 |

| Вироблено цукру (млн т) | ||||||

|

Бразилія Індія ЄС Таїланд Китай |

38,8 21,0 16,8 9,5 9,9 |

31,9 32,5 21,3 14,7 10,3 |

28,4 33,2 17,6 14,4 10,8 |

39,8 27,4 16,3 8,3 10,4 |

36,5 31 14,5 7,8 10,8 |

36,2 33,5 16,1 10,0 11,1 |

Джерело: Mémo statistiques, Sucre et autres débouchés.

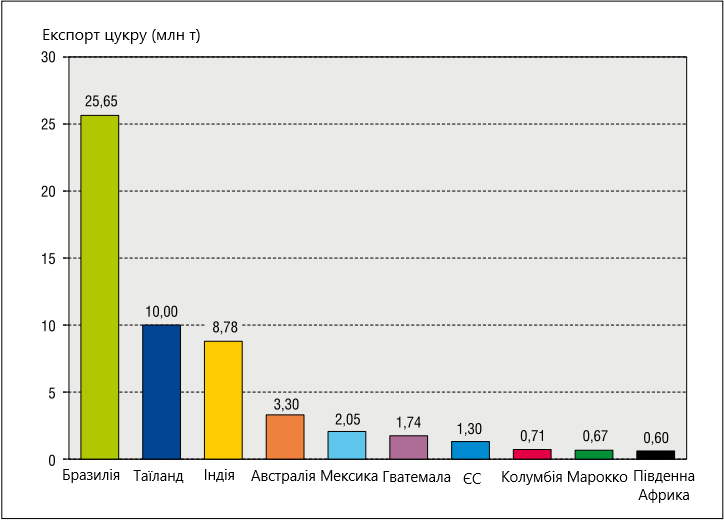

Довгий час Бразилія та Індія домінували на світовому ринку цукру. У 2017/2018 та 2018/2019 МР Індія стала найбільшим у світі виробником цукру, але вона також є найбільшим споживачем цього продукту в довгостроковій перспективі та використовує більшу частину свого виробництва на внутрішньому ринку. Незважаючи на це, у 2021/2022 МР вона стала 3-м найбільшим у світі експортером цукру, поставивши загалом 8,78 млн т солодкого продукту (обсяг, що відповідає приблизно половині всього виробництва в ЄС).

Бразилія і Таїланд традиційно є найбільшими експортерами цукру в світі. Експортні показники країн ЄС були низькими — лише 1,3 млн т цукру і вони стали 7-м найбільшим у світі експортером цукру.

Рис. 2. Основні країни-експортери цукру в 2021/2022 МР

Джерело: Statista.

Проте ЄС також є великим імпортером цукру, головним чином тому, що застосовує Загальну схему преференцій (GSP) як частину спільної торговельної політики, яка базується на наданні тарифних пільг. Країни, які беруть участь у цій системі, можуть імпортувати товари в ЄС без мита або за зниженим митом, до цих країн входять великі виробники цукру, такі як Індія та Пакистан. У 2021/2022 МР до Європейського Союзу було імпортовано 2 млн т цукру, тому сальдо торгівлі цукром було пасивним.

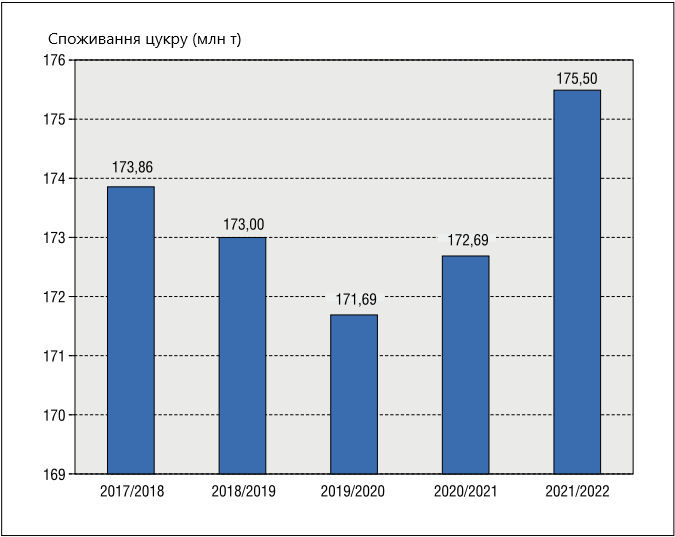

На рівень споживання цукру впливає низка факторів, наприклад, збільшення населення світу, купівельна спроможність населення, ціна на цукор, можливість придбання замінників і, особливо в розвинених країнах, зміна способу життя. У 2016-2022 рр. загальне споживання цукру демонструвало лише невеликі коливання, і в даний час на світовому ринку спостерігається відносно збалансований попит і пропозиція.

Зменшення споживання у 2020 та 2021 роках значною мірою ознаменувалося пандемією COVID-19, коли практично скрізь у світі відбулося закриття ресторанів, кафе та кондитерських, виникли значні проблеми у сфері транспорту та функціонування ланцюга постачання. У 2021/2022 МР найбільшими споживчими ринками були Індія (29 млн т), ЄС (17 млн т), Китай (15,5 млн т), США (11,3 млн т) та Бразилія (9,8 млн т).

Рис. 3. Світове споживання цукру 2016-2022 рр.

Джерело: Statista.

Із точки зору цінової динаміки, ситуація для цукровиків поступово починає покращуватися. У той час як у період із січня 2017 року по липень 2018 року ціна на цукор-сирець впала з більше ніж 21 центів/фунт до 12 центів/фунт, в липні 2022 року цей товар торгувався за ціною 19,23 центів/фунт. Позитивний розвиток також було відзначено для білого цукру, який станом на 15 липня 2022 року на Лондонській фондовій біржі торгувався за ціною 598,6 дол., що є найвищою ціною з жовтня 2016 року.

Висновки

У січні 2022 року Єврокомісія оприлюднила висновки дослідження, зосередженого на стратегіях адаптації цукрової галузі після закінчення режиму квот на цукор. Висновки цього дослідження досить оптимістичні, автори вважають, що європейській цукровій галузі вдалося без особливих проблем впоратися з переходом до умов лібералізованого ринкового середовища (проте дослідження вказує на позитивний ефект добровільної підтримки в одинадцяти країнах-членах Блоку, які вирішили скористатися можливістю надати допомогу виробникам цукрових буряків у рамках так званих чутливих товарів). У цьому дослідженні також згадується вплив вірусної жовтухи на врожайність цукрових буряків у період моніторингу. Тому зрозуміло, що скасування квот на цукор було не єдиною причиною економічних проблем європейської цукрової галузі, яка протягом останніх п’яти років переживала надзвичайно важкий період. Виробникам цукру в усьому світі довелося зіткнутися з негативним впливом, будь то різке падіння цін через перевиробництво в 2017/2018 МР, несприятливі кліматичні умови в наступні роки або підвищення світових цін на енергоносії та інші ресурси. Враховуючи те, що цукор є стратегічним товаром, необхідним для продовольчого самозабезпечення країн ЄС, європейська цукрова галузь має довести свою конкурентоспроможність у наступний період, який буде принаймні таким же складним, як і період, що настав після скасування квот на цукор.

У жовтні 2017 року в ЄС припинилося регулювання виробництва цукру. Європейські виробники давно готувалися до скасування системи квот, але окрім скасування квот їм довелося зіткнутися і з несприятливим зовнішнім впливом. В основному це стосувалося глобального перевиробництва в 2017/2018 МР, яке викликало різке падіння цін, а також того факту, що в ЄС у 2018 році набула чинності заборона на використання неонікотиноїдів на відкритому повітрі, несприятливих кліматичних умов, наслідків пандемії COVID-19 у 2020 та 2021 роках та різкого підвищення цін на енергоносії та інші ресурси з 2021 року. Європейська цукрова галузь зараз перебуває на стадії реструктуризації, і, за даними ОЕСР, в ЄС виробництво цукрових буряків, ймовірно, лише незначно зросте частково через відсутність альтернативи використанню неонікотиноїдів, а також через те, що ціни на цукрові буряки будуть недостатньо високими і, отже, не мотивуватимуть виробників робити необхідні інвестиції у виробництво. Перевагою лібералізації ринку стало збільшення експортних показників європейських виробників цукру. У моніторинговий період виробники ЄС не скористалися цією перевагою (експорт країн-виробників ЄС досягнув лише 1,3 млн т у 2021/2022 МР, тоді як 2 млн т цукру було імпортовано до ЄС). На світовому ринку цукру досі домінують Бразилія, Таїланд та Індія. У 2021/2022 МР загальний обсяг їхнього експорту склав 44,43 млн т.